کووید-19: ابزارهای توسعة اقتصادی فدرال و پاسخهای بالقوه

ناشر: خدمات تحقیقاتی کنگره آمریکا- تاریخ انتشار: 28 فوریه 2020

شیوع بیماری کرونا (کووید-19) باعث ابتلای دهها هزار نفر شده و هزاران نفر را در سراسر جهان به کام مرگ کشانده است. اثرات و پیامدهای این بیماری منحصر به مرگ و میر و بهداشت عمومی نیست، بلکه تبعات اقتصادی قابلتوجهی نیز به دنبال داشته، از جمله تعطیلی واحدهای تولیدی، اختلال در زنجیرة عرضه، بیکاری گسترده و فشار مالی روزافزون بر کسبوکارها و خانوادهها. برنامههای فدرالی که هدف آنها کمک اقتصادی بهموقع به مشاغل زیاندیده باشد، نسبتاً کمشمار است. گزارش حاضر، پیامدهای توسعة اقتصادی شیوع کرونا و ملاحظات سیاستی آن را برای نمایندگان کنگره که علاقهمندی خود را به رسیدگی به ابعاد اقتصادی این معضل مرتبط با بهداشت عمومی نشان دادهاند، مورد بررسی و واکاوی قرار داده است.

بروشور اقتصاد به زبان ساده (شماره 31)- موضوع: فرار مالیاتی

به منظور آشنایی هرچه بیشتر فعالین اقتصادی با مفاهیم اقتصادی و به کارگیری صحیح این موارد در تحلیلهای اقتصادی محیط کسب و کار، ایده تهیه و ارائه بروشورهایی با عنوان "اقتصاد به زبان ساده" در معاونت اقتصادی اتاق ایران طرح گردید و توسط مرکز تحقیقات و بررسیهای اقتصادی به اجرا درآمد. شماره سی و یکم این بروشور به بحث "فرار مالیاتی" اختصاص یافته است.

درآمدهای مالیاتی یکی از مهمترین منابع درآمدی را در بیشتر کشورهای توسعهیافته تشکیل میدهند و نقش قابلتوجهی را در اعمال سیاستهای اقتصادی در این کشورها ایفا مینمایند. این در حالیست که اغلب کشورهای درحالتوسعه وابسته به منابع طبیعی، دارای یک سیستم مالیاتی ناکارآمد هستند که قادر به تأمین منابع مالی دولت و تحقق اهداف مالیاتی آن نمیباشد. با توجه به اینکه معضل فرار مالیاتی، یکی از مهمترین دلایل ناکارآمدی سیستم مالیاتی و عدم تحقق درآمدهای مالیاتی است، از همینرو در این نسخه از بروشور به تعریف مالیات، انواع آن، کارکردهای مالیات، اصول و قواعد کلی مالیات و تعریف فرار مالیاتی پرداخته شده است. فرار مالیاتی در یک عبارت ساده به هر نوع فعالیت غیرقانونی توسط اشخاص و شرکتها، به منظور عدم پرداخت تمام یا قسمتی از مالیات، اطلاق میگردد. درآمدهای مالیاتی تنها از طریق فرار مالیاتی از دست دولت خارج نمیشوند، بلکه اجتناب مالیاتی نیز کانال دیگری است که در عدم تحقق درآمدهای دولت نقش دارد. لذا در نسخه پیشرو تمایز مفهومی میان فرار مالیاتی و اجتناب مالیاتی ارائه شده است.

در پیدایش فرار مالیاتی، تنها عوامل اقتصادی تاثیرگذار نمیباشند، بلکه عوامل اجتماعی، فرهنگی و سیاسی نیز دارای نقش کلیدی هستند که به مهمترین این عوامل در بروشور اشاره شده است. با توجه به اینکه فرار مالیاتی واقعیتی اجتناب ناپذیر است که پیامدهای نامطلوبی را برای اقتصاد کشورها به همراه خواهد داشت، لذا در نسخه حاضر به پیامدهای این معضل نیز پرداخته شده است.

برای ارزیابی عملکرد نظام مالیاتی در هر کشور، سه شاخص: نسبت درآمدهای مالیاتی به تولید ناخالص داخلی، نسبت مالیات به هزینه های جاری دولت و نماگر پرداخت مالیات، وجود دارد که در بروشور به توضیح شاخصهای مذکور پرداخته شده و وضعیت نظام مالیاتی در ایران براساس شاخصهای مذکور مورد بررسی قرار گرفته است.

مالیات در ایران همانند برخی از کشورهای درحال توسعه نتوانسته نقش خود را در اقتصاد به درستی ایفا نماید و این مسئله جدا از ناکارآمدی نظام مالیاتی، به وجود درآمدهای نفتی و نقش پررنگ آن در اقتصاد ایران باز میگردد. درواقع وجود درآمدهای نفتی و وابستگی قابلتوجه بودجه دولت به این درآمدها سبب شده که در کشور ما، لزوم توجه جدی به مالیات و اثرات اقتصادی آن مورد غفلت قرار گیرد، نقش مالیات در بین درآمدهای دولت کمرنگ شود و مکانیزم کارآمدی برای جذب آن مدنظر قرار نگیرد.

با توجه به اینکه در حال حاضر اقتصاد ایران با معضل تحریمهای اعمال شده از سوی آمریکا دست به گریبان است و نوسانات قیمت نفت در بازارهای جهانی منجر به ناپایداری درآمدهای دولت میشود و آسیبهای جدی را متوجه اقتصاد کشور میکند، از همین رو کاهش وابستگی به درآمدهای نفتی و تلاش در جهت تحقق درآمدهای مالیاتی، ضرورتی انکارناپذیر برای دستیابی به اهداف مهمی از قبیل افزایش رشد اقتصادی، برقراری ثبات اقتصادی، ارتقاء رقابت پذیری و بهبود محیط کسب وکار محسوب میشود. هرچند که تجربه کاهش درآمدهای نفتی و کسری بودجه مداوم دولت طی سالهای اخیر، اهمیت عدم وابستگی به درآمدهای نفتی ناپایدار و لزوم تکیه بر درآمدهای پایدار مالیاتی را بیش از پیش آشکار ساخته است، اما نگاهی به برخی از شاخصهای اختصاصی مالیات نشان میدهد که نظام مالیاتی کشور متناسب با ظرفیت بالقوه اقتصاد کشور توسعه نیافته و فاصله زیادی با جایگاه واقعی و مطلوب خود در تأمین مالی بودجه دولت و سایر اهداف مالیات ستانی دارد.

در برنامه پنجم توسعه مقرر شده بود که نسبت مالیات به تولید ناخالص داخلی به طور متوسط در طول دوره برنامه، حداقل به 10 درصد برسد و براساس برنامه ششم توسعه نیز این نسبت به 11 درصد برسد. این در حالیست که این نسبت در طول برنامه پنجم توسعه به طور متوسط حدود 5.9 درصد بوده و در سال 1395 و 9 ماهه 1396 نیز به ترتیب معادل 8 و 6.2 درصد گزارش شده است. این آمار بیانگر آن است که از ظرفیتهای مالی در کشور به خوبی استفاده نشده است و تحقق هدف مورد انتظار در برنامه ششم دور از انتظار خواهد بود.

جدول (1): نسبت مالیات به تولید ناخالص داخلی در کشور طی سالهای (1396-1389) (درصد)

|

سال |

1389 |

1390 |

1391 |

1392 |

1393 |

1394 |

1395 |

9 ماهه 1396 |

|

نسبت مالیات به تولید ناخالص داخلی* |

5.7 |

5.6 |

5.4 |

5 |

6.3 |

7.1 |

8 |

6.2 |

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانه داری کل کشور

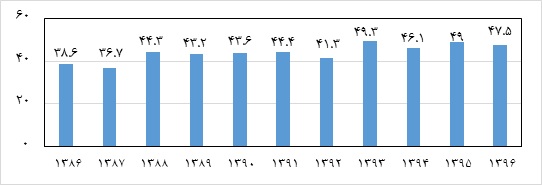

بررسی عملکرد شاخص نسبت مالیات به هزینه های جاری دولت طی دوره (1396-1386) نشان میدهد که نقش مالیات در تأمین هزینه های جاری دولت، نسبتاً ضعیف بوده و در بازه زمانی مذکور این نسبت همواره کمتر از 50 درصد بوده است. درواقع آمار موجود تأکیدی بر این امر است که بخش قابلتوجهی از هزینه های جاری دولت از محل درآمدهایی غیر از درآمدهای مالیاتی و عمدتاً از محل درآمدهای نفتی تأمین میگردد، درصورتیکه درآمدهای نفتی بهعنوان یک ثروت بین نسلی می بایست صرف امور توسعه ای شود.

نمودار (1): نسبت درآمدهای مالیاتی به هزینههای جاری دولت طی سالهای اخیر (درصد)

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانه داری کل کشور

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانه داری کل کشور

بررسی وضعیت ایران در نماگر پرداخت مالیات بانک جهانی نیز، تأکیدی بر عدم وجود نظام مالیاتی کارا در کشور است. بر اساس گزارش «انجام کسب وکار» بانک جهانی، ایران در نماگر پرداخت مالیات از 100 نمره (بهترین وضعیت)، 56.57 نمره کسب نموده و در بین 190 کشور مورد بررسی، در جایگاه 150 قرار گرفته است.

در مجموع ارزیابی عملکرد شاخصهای نظام مالیاتی به خوبی بیانگر آن است که در شرایط کنونی، مالیات در ایران، نقش بالقوه خود را در درآمدزایی برای دولت و تامین هزینه های جاری ایفا نمیکند. هرچند که در سالهای اخیر شاهد بهبود در این زمینه بودهایم، اما همچنان با دستیابی به یک نظام مالیاتی کارآمد، فاصله قابل توجهی داریم.

شایان ذکر است که معضل فرار مالیاتی دارای نقش مهمی در نارسایی و عدم کارایی نظام مالیاتی و در نتیجه عدم تحقق درآمدهای مالیاتی است. از این رو تا زمانی که پدیده فرار مالیاتی مورد بررسی و اصلاح قرار نگیرد، نمیتوان به گسترش درآمدهای مالیاتی و کاهش وابستگی بودجه به درآمدهای نفتی امیدوار بود. از همینرو در این نسخه از بروشور به آسیب شناسی پدیده فرار مالیاتی در کشور پرداخته شده و پیشنهاداتی از قبیل ساده سازی و شفافیت قوانین، مقررات و فرآیندهای مالیاتی، گسترش فرهنگ مالیاتی در جامعه، افزایش شفافیت و پاسخگویی دولت، گسترش پایه های مالیاتی و نرخگذاری براساس وضعیت اقتصادی کشور، ایجاد بانک اطلاعاتی جامع و فراگیر اقتصادی، اجراء کامل طرح جامع مالیاتی، هدفمندسازی معافیتهای مالیاتی، بهره گیری از ابزارهای نوین در اخذ مالیات، افزایش کارایی و اثربخشی مخارج دولت و اتخاذ سیاستهای مناسب برای مهار تورم و ایجاد اشتغال پایدار، به منظور ممانعت از فرار مالیاتی ارائه شده است.

در مجموع میتوان گفت که هم اکنون جایگزین نمودن درآمدهای مالیاتی به جای درآمدهای نفتی و برنامه ریزی دقیق برای ایجاد درآمدهای مالیاتی پایدار، ضرورتی انکارناپذیر برای کشور محسوب میشود که تحقق این امر نه تنها در گرو ایجاد زیرساختها و بهبود سیستم مالیاتی کشور است، بلکه مستلزم بستن تمام راه های فرار مالیاتی در اقتصاد ایران است.

بروشور اقتصاد به زبان ساده (شماره 27)- موضوع: مالیات بر ارزش افزوده

بهمنظور آشنایی هرچه بیشتر علاقمندان با مفاهیم اقتصادی و بهکارگیری صحیح این موارد در تحلیلهای اقتصادی، ایده تهیه و ارائه بروشورهایی با عنوان” اقتصاد به زبان ساده“ در معاونت اقتصادی اتاق ایران طرح گردیده و توسط مرکز تحقیقات و بررسیهای اقتصادی معاونت مذکور به اجرا درآمده است. در شماره بیست و هفتم به موضوع "مالیات بر ارزش افزوده" پرداخته شده است.

مفهوم مالیات بر ارزش افزوده

مالیات بر ارزش افزوده، مالیاتی است که با نرخی ثابت (غیرتصاعدی) بر ارزش افزوده تولید شده در هر مرحله از زنجیره تولید– توزیع کالا و خدمات وضع میشود اما در نهایت مصرفکننده تنها پرداختکننده واقعی آن است؛ چرا که مالیات بر ارزش افزوده پرداخت شده برای خرید کالاها و خدمات واسطهای بنگاهها (نهادههای تولید)، بهعنوان اعتبار مالیاتی در حساب اعتباری مؤدی (تولیدکننده) منظور میشود و از مرجع مالیات قابل پرداخت به سازمان امور مالیاتی در هر دوره کسر میگردد.

منظور از ارزش افزوده، افزایش در ارزش پولی یک کالا بر اثر انجام کار یا خدمتی بر روی آن است که سبب تغییر کاربرد، بهبود کیفیت، یا تسهیل مصرف آن شود. بنابراین ارزش افزوده ایجاد شده توسط هر بنگاه ( یا در هر مرحله از تولید) عبارت از تفاوت بین ارزش فروش کالاها یا خدمات و هزینههای تهیه و خرید کالاها و خدمات واسطهای است.

مزایا و معایب مالیات بر ارزش افزوده

مالیات بر ارزش افزوده دارای مزایایی همچون ایجاد منبع درآمدی جدید و باثبات، انعطافپذیری، کاهش فرار مالیاتی، افزایش انگیزه سرمایهگذاری و تولید، تشویق صادرات غیرنفتی و بهبود تراز تجاری میباشد. البته این نظام مالیاتی ممکن است معایبی از جمله هزینههای بالای اجرا و پیچیدگیهای آن، اثر تنازلی که موجب از بین رفتن عدالت مالیاتی میشود و افزایش سطح قیمتها را نیز به همراه داشته باشد.

مالیات بر ارزش افزوده در ایران

قانون مالیات بر ارزش افزوده در کشور ما پس از طی یک دوره پر فراز و نشیب در سال 1387 به تصویب رسید و از نیمه دوم همان سال بهصورت آزمایشی به اجرا درآمد. سیاستگذاران و برنامهریزان با تصویب این قانون، بهدنبال گسترش پایههای مالیاتی، انتقال بار مالیاتی از تولید و سرمایهگذاری بهسمت مصرف، اجتناب از اخذ مالیات مضاعف از کالاها و خدمات و توسعه اطلاعات مالیاتی از طریق شفافسازی فعالیتهای مشمول مالیات بر ارزش افزوده بودند.

اجرای آزمایشی مالیات بر ارزش افزوده طی نزدیک به یک دهه اخیر، این پایه مالیاتی را به یکی از اقلام عمده درآمدهای مالیاتی و بودجه عمومی دولت تبدیل نموده است.

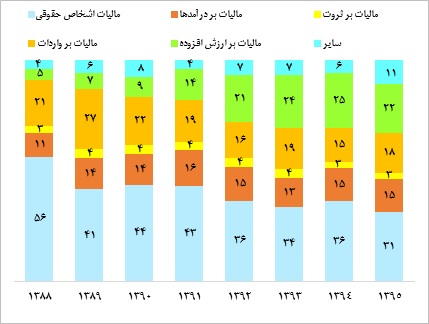

همانطور که در نمودار شماره (1) دیده میشود طی دوره زمانی 95-1388 سهم درآمدهای حاصل از مالیات بر ارزش افزوده از کل درآمدهای مالیاتی ( جز در سال 1395) پیوسته در حال افزایش بوده است.

نمودار (1) درآمدهاي مالياتي دولت (به استثناي درآمدهاي اختصاصی) ( درصد)

منبع. بانک مرکزی، گزیدههای آماری سالهای 95-1388، محاسبات تحقیق

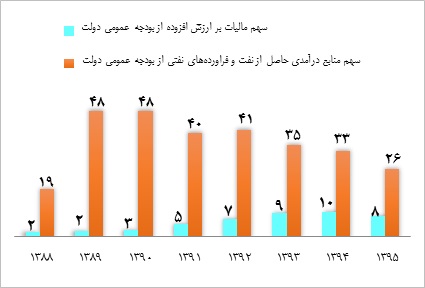

همچنین، آمارهای مربوط به وضعیت بودجه عمومی دولت نشان میدهند مالیات بر ارزش افزوده، توانسته است وابستگی منابع درآمدی دولت به نفت را تا حدودی کاهش دهد و به یکی از منابع مهم درآمدی برای تامین بودجه عمومی دولت تبدیل گردد. همانطور که در نمودار شماره (2) ملاحظه میشود همزمان با افزایش درآمدهای مالیات بر ارزش افزوده، سهم این پایه مالیاتی از منابع عمومی دولت افزایش یافته و در مقابل، سهم درآمدهای نفتی کاهش پیدا کرده است.

نمودار(2) عملکرد درآمدي قانون ماليات بر ارزشافزوده طي دوره اجراي آزمايشي آن (درصد)

منبع . بانک مرکزی، گزیدههای آماری سالهای 95-1388، محاسبات تحقیق

همانطور که مشخص است اجرای قانون مالیات بر ارزش افزوده میتواند نتایج سودمندی برای اقتصاد کشور به دنبال داشته باشد. با این حال و با توجه به نحوه اجرای نظام مالیات بر ارزش افزوده در کشورهای موفق، انتظار میرفت برای پیادهسازی موفق این سیاست در کشور، قبل از تصویب این قانون و اجرای آزمایشی آن، اقدامات مناسبی در راستای فراهم نمودن بسترها و ملزومات اساسی، آشنایی مردم با مفهوم مالیات بر ارزش افزوده و تلاش برای جلب همراهی آنها، شناسایی موانع بر سر راه پذیرش این مالیات از سوی مؤدیان مالیاتی صورت پذیرد و تمهیدات ویژهای برای رفع موانع مذکور و مشکلات احتمالی بر سر راه برقراری این نظام مالیاتی جدید در کشور اندیشیده شود.

ضرورت اجرای مالیات بر ارزش افزوده در کشور

از آنجایی که دولتها در ایران در زمینه چابکسازی و کاهش حجم تصدیگریهای خود توفیق نداشتهاند، لذا در صورت عدم اجرای مالیات بر ارزش افزوده در کشور، ممکن است برای تامین هزینههای جاری خود بیشتر به روشها یا راهحلهای مخربی از قبیل: 1. افزایش مالیات بر درآمد (که قطعا بهشدت بر انگیزههای سرمایهگذاری و تولید، اثر منفی خواهد داشت)؛ 2.کاهش مخارج مربوط به آموزش، بهداشت و سلامت (که با کاهش رفاه خانوارها همراه است)؛ 3. افزایش واگذاری داراییهای سرمایهای و مالی و دستاندازی به منابع مالی نظام بانکی (که علاوه بر ایجاد تورم، منجر به محدودیت دسترسی بخش خصوصی به منابع بانکی خواهد شد و در نتیجه تولید را به خطر خواهد انداخت)؛ روی آورند. از همین رو ضروریست مالیات بر ارزش افزوده در کشور هم به سبب برخورداری از مزایای فراوان و هم بهمنظور جلوگیری از ظهور آثار مخرب روشهای فوقالذکر، اجرا شود.

نظام مالیات بر ارزش افزوده میتواند با تکیه بر مزایای خود از جمله گسترش پایه مالیاتی و کاهش وابستگی دولت به درآمدهای نفتی، پاسخگوی دغدغههایی نظیر بحران مالی دولت و کسری بودجه باشد. از این رو ضرورت دارد با بهرهگیری از تجارب سودمند سایر کشورها و با توجه به نقدهای وارد شده و راهکارهای پیشنهادی از سوی بخشهای مختلف اقتصادی بهویژه بخش خصوصی، رفع نواقص قانون فعلی مالیات بر ارزش افزوده و چالشهای موجود بر سر راه دائمی شدن آن در دستور کار قرار گیرد.