اقتصادسنج (10)؛ نمایی از آمارهای اقتصادی منتخب

معاونت بررسیهای اقتصادی اتاق بازرگانی، صنایع، معادن و کشاورزی تهران، در راستای افزایش آگاهی فعالان بخش خصوصی به ویژه هیات نمایندگان محترم اتاق، اقدام به گردآوری و تنظیم نوشتار حاضر نموده است.در این نوشتار، بر اساس تازهترین آمارهای اقتصادی منتخب و با تکیه بر منابع رسمی داخلی و خارجی نمایی از اقتصاد کشور به تصویر کشیده شده است که شامل موارد زیر است:

• چالشها و تحولات اقتصادی اخیر در منطقه

• بودجه 1404 در مسیر تحول یا تکرار

• رشد حقیقی محدود عملکرد درآمدهای مالیاتی

• تحقق مالیات در سایه بودجه

• استمرار روند افزایشی بدهی دولت به بخش خصوصی

• موزهها؛ از رونق جهانی تا چالشهای ایران

• موتور محرک اقتصاد گردشگری ترکیه

• کاهش سرعت تضعیف تراز تجاری

بسته پیشنهادی اتاق ایران؛ احکام مشخص و رافع چالش ها و موانع جهش تولید

مرکز پژوهشهای اتاق ایران گزارشی منتشر کرد که مجموعهای از راهکارها و احکام مشخص و عملیاتی برای صیانت از کسبوکارها و جهش آفرینی در تولید است و تلاش میکند سیاستگذاران را به تمرکز بر تقویت بنیه تولیدی و افزایش سهم بخش خصوصی واقعی ترغیب کند.

نامگذاری سال 1399 با عنوان سال «جهش تولید» از سوی مقام معظم رهبری، ضرورت توجه به ظرفیتها و توان تولید داخل را بیشازپیش آشکار کرده است. از همین رو بهمنظور برونرفت از شرایط فعلی کشور و ترغیب فعالان اقتصادی به سرمایهگذاری در بخشهای مولد، ضروری است که سیاستگذاران در برنامهریزیها و سیاستگذاریهایشان، تمرکز بر تقویت بنیه تولیدی و افزایش سهم بخش خصوصی واقعی داشته باشند.

در همین راستا در بسته «احکام مشخص و رافع چالشها و موانع جهش تولید»، مجموعهای از راهکارها و احکام مشخص و عملیاتی بهمنظور صیانت از کسبوکارها و جهش آفرینی در تولید، در دو محور «احکام مشخص و رافع چالشهای بخش تولید» و «احکام مشخص جهت صیانت از کسبوکارها در شرایط کرونا» ارائه شده است.

بررسی شاخصهای داخلی و بینالمللی اثرگذار بر محیط کسبوکار، حکایت از نامساعد بودن شرایط برای فعالیت اقتصادی مولد در کشور دارد. از همین رو گام نخست برای ترغیب فعالان اقتصادی به ورود به فعالیتهای مولد و تولیدی، تلاش در راستای بهبود محیط کسبوکار است که بدین منظور در بسته حاضر، به ارائه مجموعهای از راهکارهای عملیاتی در قالب محورهای «ثبات بخشی به اقتصاد و ارتقای سطح اعتماد فعالان اقتصادی»، «مبارزه با فساد »، «تضمین حقوق مالکیت و تسهیل قراردادها » و «بهبود محیط مقرراتی کشور» پرداخته شده است.

تسلط چارچوب نهادی و سیستم پاداش دهی مشوق فعالیتهای غیرمولد در کشور، سبب شده جذابیت تولید در مقایسه با بازارهای رقیب (مسکن، طلا، ارز و...)، کاهش یابد و عوامل اقتصادی بهسوی فعالیتهایی با مضمون غیر توسعهای، جلب شوند. لذا ضروری است که بهمنظور جذابیت بخشی به تولید در کشور در مقایسه با سایر بازارها، راهکارهایی نظیر حلوفصل مشکل تأمین مالی بنگاههای تولیدی، ساماندهی نظام مالیاتی و تأمین اجتماعی کشور، رفع نابسامانیهای ارزی و کاهش مشکلات تجارت خارجی در دستور کار قرار گیرند.

بهمنظور تسهیل و ترغیب مشارکت بخش خصوصی واقعی در اقتصاد، ضروری است که لایحه مشارکت عمومی-خصوصی اصلاح و تصویب شود. در وهله بعدی، واگذاری امور تصدیگری به بخش خصوصی حائز اهلیت، راهاندازی سامانه بازارهای الکترونیکی طرح-های عمرانی و سرمایهگذاری زیرساختی در راستای دسترسی آزاد عموم به اطلاعات طرحهای مشارکتی و همچنین ایجاد اولویت برای بخشهای تعاونی و خصوصی در معاملات دستگاههای اجرایی، از دیگر اقدامات پیشنهادی است.

تداوم شیوع ویروس کووید-19 در کشور نیز شرایط دشواری را برای فعالان اقتصادی ایجاد کرده است. مجموعهای از راهکارهای پیشنهادی اتاق در قالب محورهای «تسهیلات مالیاتی»، «اقدامات مرتبط با حق بیمه تأمین اجتماعی کارفرمایان»، «بهبود تأمین مالی و سرمایه در گردش کسبوکارها»، «کاهش هزینهها و عوارض سربار بنگاهها» و «حمایتهای حقوقی و تسهیل قراردادها» ارائه شده است.

چکیده آمارهای اقتصادی شماره 58- اردیبهشت 1397

با توجه به نقش اتاق بازرگانی، صنایع، معادن و کشاورزی ایران در راستای ارائه خدمات به فعالان اقتصادی بخش خصوصی و همچنین با توجه به اهمیت داده های آماری به منظور تحليل روند تاريخي و وضعيت موجود و پيش بيني آينده، و نیز امكان برنامه ريزي صحيح اقتصادی، مرکز تحقیقات و بررسیهای اقتصادی اتاق ایران بر آن شد تا چکیده آمارهای اقتصادی را که متشکل از برخی آمارهای اقتصادی روزانه، ماهانه، فصلی و سالیانه کشور و برگرفته از منابع آماری معتبر همچون بانک مرکزی، مرکز آمار ایران، گمرک جمهوری اسلامی ایران و سازمان کشورهای صادرکننده نفت (اوپک) و ... می باشد، بر اساس درجه اهمیت و استفاده آنها توسط فعالان بخش خصوصی و به منظور دسترسی سریع و راحت به این اطلاعات هر ماه بر روی سایت اتاق ایران درج نماید.

از آنجا که آمارهای بخش روزانه، ماهانه و فصلی به صورت مستمر به روزرسانی میشوند، این آمارها در هر شماره از گزارش های "چکیده آمارهای اقتصادی" ارائه می گردند، ولیکن در خصوص آمارهای بخش سایر آمار (که غالبا آمارهای سالیانه می باشند)، به دلیل آنکه فواصل انتشار آنها نامنظم و یا به صورت موردی است، به منظور اجتناب از تکرار، صرفا در زمان به روزرسانی در گزارش قرار خواهند گرفت.

در این شماره منتشر شد:

- سهم اشتغال بخش خصوصی و دولتی در سال 1396

- پیش بینی بانک جهانی از رشد اقتصادی ایران و کشورهای منطقه منا تا سال 2020

- عملکرد شاخص های مالیاتی کشور- سال 1395 و 1396:

- نسبت عملکرد درآمدهای مالیاتی به GDP

- نسبت عملکرد درآمدهای مالیاتی به منابع عمومی دولت

- نسبت عملکرد درآمدهای مالیاتی به اعتبارات هزینه ای

- سهم مالیات بر کالاها و خدمات، اشخاص حقوقی، واردات، درآمد و ثروت

- ترکیب درآمدهای مالیاتی و نرخ رشد آن

- تراز مثبت بازرگانی کشور در ماه دوم سال 1397

- نرخ رشد شاخص بهای کالاها و خدمات مصرفی و شاخص بهای تولیدکننده در اردیبهشت 97

- نرخ رشد شاخص بهای کالاهای صادراتی در فروردین 97

- تسهیلات پرداختی بانکها در فروردین 97 به تفکیک بخشهای اقتصادی و به تفکیک هدف از پرداخت آنها

- آمارهای مربوط به فناوری اطلاعات از سال 1390 تا 1395

- طرفهای مهم تجاری و اقلام عمده وارداتی و صادراتی در 2 ماهه سال 1397

- و ...

استان صنعتی اصفهان و چالش مالیات ستانی

همزمان با افزایش درآمدهای نفتی در طی دهه هشتاد شمسی، حجم و اندازه دولت به شدت بزرگ شد، بصورتیکه میزان بودجه کل دولت در طی این دهه ۱۱ برابر گردید. نظر به افزایش بهای کالاها و خدمات به میزان ۴.۳ برابر در این دوره، ملاحظه میشود که میزان مخارج موثر دولت ۲.۶ برابر شده است. از ابتدای دهه نود، بروز تحریمها و پس از آن کاهش درآمدهای ارزی،دولت را در محاق پرداخت هزینه ها و کسری بودجه گرفتار کرد. هر چند دولت در جهت کاهش هزینه های خود تلاش دارد، اما حجم دولت کماکان بزرگ باقی مانده است. دولت با افزایش درآمدهای مالیاتی درصدد جبران تنزل درآمدهای نفتی برآمده است، اما ساز و کار حاکم بر اقتصاد، قدرت و نفوذ بخشهای رانتی و نامولد و کارآرمدی و کارایی پایین سیستم مالیاتی کشور موجب شده، فشار روزافزون مالیات ستانی به بخشهای مولد رسمی و به وژه صنایع کوچک و متوسط انتقال یابد و در بعضی حوزه ها، به زیان اقتصاد کشور تمام شود. در این میان وجود سیستم توزیع (شامل عمده فروشی و خرده فروشی) سنت و نامتشکل کشور موجب شده بار پرداخت مالیات ارزش افزوده که مالیات مصرف است و بخش مهم آن باید در سطح خرده فروشی اخذ شود، به تولیدکنندگان داخلی منتقل گردد و از سوی دیگر حجم عظیم قاچاق ورودی به کشور که بین ۱۱ تا ۶۲ میلیارد دلار برآورد میشود، بدون پرداخت هرگونه عوارض و حقوق گمرکی و مالیات در سطح خرده فروشی توزیع شود. کژ کارکردی های نظام اقتصادی و مالیات ستانی موجب شده در حدود ۵۱ درصد صادرات غیرنفتی کشور که با تکیه بر ورودی رانتی منابع طبیعی (انرژی، معادن و آب) ممکن شده است، بدون اخذ مالیات صادر گردد و در همین حال تولیدکنندگان داخلی موظف به پرداخت مالیات (اعم از بنگاه و ارزش افزوده) جهت تأمین مواد اولیه موردنیاز خود باشند. در سال ۱۴۵۱ کماکان روند مالیات ستانی ناعادلانه و ضد نیروهای مولد استمرار یافته است، بی آنکه به عواقب وخیم آن در جهت تضعیف و تحدید بخش خصوصی واقعی (صنایع کوچک و متوسط) و کارآفرینی و کاهش اشتغال مولد و اثرات آن بر تخصیص منابع و سرمایه گذاری بخش خصوصی در بخشهای رسمی و مولد توجه شود. سیاستگذاری های اخذ مالیات، نحوه تشکیل سبد مالیاتی و میزان و چگونگی اخذ آن تأثیرات قابل ملاحظه ای بر نحوه فعالیت و رشد بخشهای اقتصادی و همچنین توزیع عدالت دارد. نظام مالیات ستانی باید به گونه ای استوار شود که هزینه بکارگیری منابع و فرصتها را برای بخشهای نامولد و رانتی بالا برده و از سوی دیگر برای بخشهای مولد و کارآفرین پایین بیاورد، که درایران این اصل و رکن مهم و تأثیرگذاری در تنظیم و توزیع اقلام مالیاتی، مدنظر مسؤولین قرار ندارد.

بروشور اقتصاد به زبان ساده (شماره 31)- موضوع: فرار مالیاتی

به منظور آشنایی هرچه بیشتر فعالین اقتصادی با مفاهیم اقتصادی و به کارگیری صحیح این موارد در تحلیلهای اقتصادی محیط کسب و کار، ایده تهیه و ارائه بروشورهایی با عنوان "اقتصاد به زبان ساده" در معاونت اقتصادی اتاق ایران طرح گردید و توسط مرکز تحقیقات و بررسیهای اقتصادی به اجرا درآمد. شماره سی و یکم این بروشور به بحث "فرار مالیاتی" اختصاص یافته است.

درآمدهای مالیاتی یکی از مهمترین منابع درآمدی را در بیشتر کشورهای توسعهیافته تشکیل میدهند و نقش قابلتوجهی را در اعمال سیاستهای اقتصادی در این کشورها ایفا مینمایند. این در حالیست که اغلب کشورهای درحالتوسعه وابسته به منابع طبیعی، دارای یک سیستم مالیاتی ناکارآمد هستند که قادر به تأمین منابع مالی دولت و تحقق اهداف مالیاتی آن نمیباشد. با توجه به اینکه معضل فرار مالیاتی، یکی از مهمترین دلایل ناکارآمدی سیستم مالیاتی و عدم تحقق درآمدهای مالیاتی است، از همینرو در این نسخه از بروشور به تعریف مالیات، انواع آن، کارکردهای مالیات، اصول و قواعد کلی مالیات و تعریف فرار مالیاتی پرداخته شده است. فرار مالیاتی در یک عبارت ساده به هر نوع فعالیت غیرقانونی توسط اشخاص و شرکتها، به منظور عدم پرداخت تمام یا قسمتی از مالیات، اطلاق میگردد. درآمدهای مالیاتی تنها از طریق فرار مالیاتی از دست دولت خارج نمیشوند، بلکه اجتناب مالیاتی نیز کانال دیگری است که در عدم تحقق درآمدهای دولت نقش دارد. لذا در نسخه پیشرو تمایز مفهومی میان فرار مالیاتی و اجتناب مالیاتی ارائه شده است.

در پیدایش فرار مالیاتی، تنها عوامل اقتصادی تاثیرگذار نمیباشند، بلکه عوامل اجتماعی، فرهنگی و سیاسی نیز دارای نقش کلیدی هستند که به مهمترین این عوامل در بروشور اشاره شده است. با توجه به اینکه فرار مالیاتی واقعیتی اجتناب ناپذیر است که پیامدهای نامطلوبی را برای اقتصاد کشورها به همراه خواهد داشت، لذا در نسخه حاضر به پیامدهای این معضل نیز پرداخته شده است.

برای ارزیابی عملکرد نظام مالیاتی در هر کشور، سه شاخص: نسبت درآمدهای مالیاتی به تولید ناخالص داخلی، نسبت مالیات به هزینه های جاری دولت و نماگر پرداخت مالیات، وجود دارد که در بروشور به توضیح شاخصهای مذکور پرداخته شده و وضعیت نظام مالیاتی در ایران براساس شاخصهای مذکور مورد بررسی قرار گرفته است.

مالیات در ایران همانند برخی از کشورهای درحال توسعه نتوانسته نقش خود را در اقتصاد به درستی ایفا نماید و این مسئله جدا از ناکارآمدی نظام مالیاتی، به وجود درآمدهای نفتی و نقش پررنگ آن در اقتصاد ایران باز میگردد. درواقع وجود درآمدهای نفتی و وابستگی قابلتوجه بودجه دولت به این درآمدها سبب شده که در کشور ما، لزوم توجه جدی به مالیات و اثرات اقتصادی آن مورد غفلت قرار گیرد، نقش مالیات در بین درآمدهای دولت کمرنگ شود و مکانیزم کارآمدی برای جذب آن مدنظر قرار نگیرد.

با توجه به اینکه در حال حاضر اقتصاد ایران با معضل تحریمهای اعمال شده از سوی آمریکا دست به گریبان است و نوسانات قیمت نفت در بازارهای جهانی منجر به ناپایداری درآمدهای دولت میشود و آسیبهای جدی را متوجه اقتصاد کشور میکند، از همین رو کاهش وابستگی به درآمدهای نفتی و تلاش در جهت تحقق درآمدهای مالیاتی، ضرورتی انکارناپذیر برای دستیابی به اهداف مهمی از قبیل افزایش رشد اقتصادی، برقراری ثبات اقتصادی، ارتقاء رقابت پذیری و بهبود محیط کسب وکار محسوب میشود. هرچند که تجربه کاهش درآمدهای نفتی و کسری بودجه مداوم دولت طی سالهای اخیر، اهمیت عدم وابستگی به درآمدهای نفتی ناپایدار و لزوم تکیه بر درآمدهای پایدار مالیاتی را بیش از پیش آشکار ساخته است، اما نگاهی به برخی از شاخصهای اختصاصی مالیات نشان میدهد که نظام مالیاتی کشور متناسب با ظرفیت بالقوه اقتصاد کشور توسعه نیافته و فاصله زیادی با جایگاه واقعی و مطلوب خود در تأمین مالی بودجه دولت و سایر اهداف مالیات ستانی دارد.

در برنامه پنجم توسعه مقرر شده بود که نسبت مالیات به تولید ناخالص داخلی به طور متوسط در طول دوره برنامه، حداقل به 10 درصد برسد و براساس برنامه ششم توسعه نیز این نسبت به 11 درصد برسد. این در حالیست که این نسبت در طول برنامه پنجم توسعه به طور متوسط حدود 5.9 درصد بوده و در سال 1395 و 9 ماهه 1396 نیز به ترتیب معادل 8 و 6.2 درصد گزارش شده است. این آمار بیانگر آن است که از ظرفیتهای مالی در کشور به خوبی استفاده نشده است و تحقق هدف مورد انتظار در برنامه ششم دور از انتظار خواهد بود.

جدول (1): نسبت مالیات به تولید ناخالص داخلی در کشور طی سالهای (1396-1389) (درصد)

|

سال |

1389 |

1390 |

1391 |

1392 |

1393 |

1394 |

1395 |

9 ماهه 1396 |

|

نسبت مالیات به تولید ناخالص داخلی* |

5.7 |

5.6 |

5.4 |

5 |

6.3 |

7.1 |

8 |

6.2 |

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانه داری کل کشور

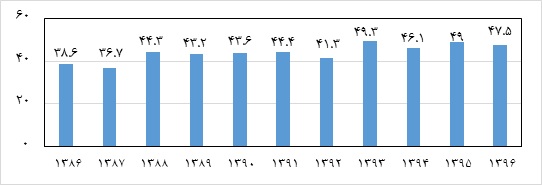

بررسی عملکرد شاخص نسبت مالیات به هزینه های جاری دولت طی دوره (1396-1386) نشان میدهد که نقش مالیات در تأمین هزینه های جاری دولت، نسبتاً ضعیف بوده و در بازه زمانی مذکور این نسبت همواره کمتر از 50 درصد بوده است. درواقع آمار موجود تأکیدی بر این امر است که بخش قابلتوجهی از هزینه های جاری دولت از محل درآمدهایی غیر از درآمدهای مالیاتی و عمدتاً از محل درآمدهای نفتی تأمین میگردد، درصورتیکه درآمدهای نفتی بهعنوان یک ثروت بین نسلی می بایست صرف امور توسعه ای شود.

نمودار (1): نسبت درآمدهای مالیاتی به هزینههای جاری دولت طی سالهای اخیر (درصد)

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانه داری کل کشور

منبع: وزارت امور اقتصادی و دارایی، گزارش وضع مالی دولت طی سالهای (1396-1384)، معاونت نظارت مالی و خزانه داری کل کشور

بررسی وضعیت ایران در نماگر پرداخت مالیات بانک جهانی نیز، تأکیدی بر عدم وجود نظام مالیاتی کارا در کشور است. بر اساس گزارش «انجام کسب وکار» بانک جهانی، ایران در نماگر پرداخت مالیات از 100 نمره (بهترین وضعیت)، 56.57 نمره کسب نموده و در بین 190 کشور مورد بررسی، در جایگاه 150 قرار گرفته است.

در مجموع ارزیابی عملکرد شاخصهای نظام مالیاتی به خوبی بیانگر آن است که در شرایط کنونی، مالیات در ایران، نقش بالقوه خود را در درآمدزایی برای دولت و تامین هزینه های جاری ایفا نمیکند. هرچند که در سالهای اخیر شاهد بهبود در این زمینه بودهایم، اما همچنان با دستیابی به یک نظام مالیاتی کارآمد، فاصله قابل توجهی داریم.

شایان ذکر است که معضل فرار مالیاتی دارای نقش مهمی در نارسایی و عدم کارایی نظام مالیاتی و در نتیجه عدم تحقق درآمدهای مالیاتی است. از این رو تا زمانی که پدیده فرار مالیاتی مورد بررسی و اصلاح قرار نگیرد، نمیتوان به گسترش درآمدهای مالیاتی و کاهش وابستگی بودجه به درآمدهای نفتی امیدوار بود. از همینرو در این نسخه از بروشور به آسیب شناسی پدیده فرار مالیاتی در کشور پرداخته شده و پیشنهاداتی از قبیل ساده سازی و شفافیت قوانین، مقررات و فرآیندهای مالیاتی، گسترش فرهنگ مالیاتی در جامعه، افزایش شفافیت و پاسخگویی دولت، گسترش پایه های مالیاتی و نرخگذاری براساس وضعیت اقتصادی کشور، ایجاد بانک اطلاعاتی جامع و فراگیر اقتصادی، اجراء کامل طرح جامع مالیاتی، هدفمندسازی معافیتهای مالیاتی، بهره گیری از ابزارهای نوین در اخذ مالیات، افزایش کارایی و اثربخشی مخارج دولت و اتخاذ سیاستهای مناسب برای مهار تورم و ایجاد اشتغال پایدار، به منظور ممانعت از فرار مالیاتی ارائه شده است.

در مجموع میتوان گفت که هم اکنون جایگزین نمودن درآمدهای مالیاتی به جای درآمدهای نفتی و برنامه ریزی دقیق برای ایجاد درآمدهای مالیاتی پایدار، ضرورتی انکارناپذیر برای کشور محسوب میشود که تحقق این امر نه تنها در گرو ایجاد زیرساختها و بهبود سیستم مالیاتی کشور است، بلکه مستلزم بستن تمام راه های فرار مالیاتی در اقتصاد ایران است.

مالیات بر ارزش افزوده از تئوری تا عمل

خلاصه مدیریتی

قانون «مالیات بر ارزش افزوده» از جمله قوانینی است که در راستای تحول نظام مالیاتی کشور و جهت بهبود شفافیت روابط اقتصادی به اجرا گذاشته شد. این قانون پس از بررسی در وزارت امور اقتصادی و دارایی به عنوان لایحه پیشنهادی دولت در سال 1386 تقدیم مجلس شورای اسلامی شد و سپس در سال 1387 اجرای آزمایشی آن برای 5 سال به تصویب رسید.

با گذشت 5 سال از اجرای این قانون به صورت آزمایشی و سپس تمدید پیاپی آن برای دوسال اخیر، نارسایی های این قانون (به صورت ابهامات و مشکلات بخش خصوصی) نمایان شد.

گزارش حاضر با هدف بررسی ابهامات و مشکلات ایجاد شده، ناشی از اعمال قانون مالیات بر ارزش افزوده در دو بخش نظری و عملی تهیه شده است. در بخش نظری سعی بر ارائه تعاریف دقیق از مفاهیم موجود در قانون مالیات بر ارزش افزوده بوده است، زیرا به نظر نگارنده شاید کج فهمی هایی که درباره مفاهیمی چون ارزش افزوده وجود دارد موجب شده تا تفاسیر مختلفی از قانون برداشت شود و بعضا هم مودیان مالیاتی و هم ماموران مالیاتی را دچار خطا سازد. در قدم بعدی (بخش عملی) به ضعف هایی که این قانون در اجرا با آن روبرو می باشد پرداخته شده است.

نتایج گزارش نشان می دهد که بیشتر ایرادات و مشکلات در مرحله اجرای این قانون، از نبود زیر ساخت های مناسب برای اجرای قانون ناشی میشود. مشکلاتی همچون نبود دستگاه های مناسب (صندوق الکترونیکی فروش) برای ثبت الکترونیکی فروش خرده فروشان و مراکز توزیع که از ابتدای اجرای قانون تا امروزه همواره مورد تاکید کارشناسان بوده است. از این رو پیشنهاد می شود (با توجه به اینکه برای اجرای این مالیات تمام مبادلات اقتصادی باید شفاف و با فاکتور انجام شود) هر چه سریع تر به تجهیز کامل مراکز توزیع کالا برای ارائه فاکتورهای مکانیزه اقدام شود[1].

از دیدگاه کلان نیز به طور کلی اثرات مالیات بر ارزش افزوده بر روی رشد اقتصادی و سرمایه گذاری مثبت بوده و دلایل موجه و قابل قبولی دال بر وجود رابطه مثبت بین تورم و اعمال این مالیات وجود ندارد. از این رو نباید نگران اعمال این مالیات در فضای تورمی بود و حتی محققانی پا را فراتر گذاشته، بیان می کنند که چون در مالیات بر ارزش افزوده بار مالیاتی به مصرف کننده نهایی منتقل می شود می تواند محرک سرمایه گذاری و تولید باشد. اما از طرف دیگر چون این مالیات از نوع مالیات بر مصرف است میتواند تقاضای کل اقتصاد را کاهش دهد و از آن جهت که رکود حاکم بر اقتصاد ایران علاوه بر مشکلات ساختاری و سمت عرضه یک رکود سمت تقاضا نیز به حساب می آید برای اعمال این مالیات باید مراقب بود که باعث کاهش تقاضای کل اقتصاد نشود.

مشکلاتی چون تاریخ تعلق مالیاتی، مهلت رسیدگی به اظهارنامههای مالیاتی و استرداد مالیات گرفته شده از کالاهای صادراتی و... نیز وجود دارد که این مشکلات بیشتر ناشی از نارسایی های متن قانون و نبود سازو کار مناسب می باشد از این رو پیشنهاد می شود که بوروکراسی موجود برای استرداد مالیات کالاهای صادراتی کاسته شده و آین نامه های اجرایی دقیق تر و شفاف تری برای اجرای این قانون نوشته شود.

[1] این امر به مشخص شدن حجم فعالیت تجاری تمام مشاغل وموسسات و شناسایی کلیه صاحبان حرفه¬ها و مشاغل می-انجامد

بررسی روند اعمال مالیات بر ارزش افزوده در بخش حمل و نقل دریایی و خدمات بندری

چکیده

مالیات ارزش افزوده یک مالیات مترقی و توسعه محور است که از جمله عادلانه ترین شیوه های اخذ مالیات در کشورها ست. این نوع مالیات همانند تمام ابزارهای سیاست مالی دولتها، از یکسو مسبب تامین بخشی از درآمد عمومی کشور و هزینه کرد آن در تخصیص مجدد منابع است و از سوی دیگر با تکیه بر اهداف اجتماعی عاملی در جهت تببین عدالت مالیاتی در بخشهای مختلف می باشد. در کشور ما نیز این قانون با اختیارات ناشی از اصل ۸۵ قانون اساسی جمهوری اسلامی ایران در ۵۳ ماده و ۴۷ تبصره تصویب و مقرر شد تا در مدت آزمایشی ۵ سال از تاریخ اول مهرماه ۱۳۸۷ به اجرا گذاشته شود.

در حال حاضر بیشتر کشورهای توسعه یافته (بجز ایالات متحده آمریکا) از این مدل مالیات بهره میبرند و آنرا جزو لاینفک نظام مالیاتی خود قرارداده اند.

قرار است قانون دائمی مالیات بر ارزش افزوده نیز پس از رفع نقاط ضعف قانون آزمایشی و تصحیص کارشناسی بخشهای مختلف آن مورد بهره برداری قرار گیرد.

نکتۀ قابل بررسی در این بخش لزوم ایجاد ساختار مشخص، شفاف و مدون برای اجرای دایمی این قانون است. از آنجاییکه بخش لجستیک، خدمات بندری و حمل و نقل چه بدلیل تاثیر مستقیم آن در مبلغ نهایی مالیات و چه بعنوان بخش مهمی از زنجیرۀ انتقال آن، نقش عمده ایی در صحت و دقت پیاده سازی آن دارد، در این گزارش با تکیه بر اهمیت بخش حمل و نقل و لجستیک و تاثیر آن بر قیمت نهایی مصرف کننده سعی شده تا به بخش مهمی از اختلافات اجرایی در پیاده سازی قانون در دورۀ پنجسالۀ آزمایشی پرداخته شود.

در نهایت با بررسی بخشنامه های اعلام شده تناقضات در اجرای قانون توسط سازمانهای مختلف پیگیر و مسئول و عدم رعایت اصول ذکر شده در نص صریح قانون را مشخص و پیشنهاداتی جهت اجرای بهینۀ آن مطابق با استانداردهای بین المللی و عملکرد کارای کشوری ارائه مینماید.

قوانین مالیاتی و تأثیر آن بر گردشگری

چکیده:

در تمام کشورها، دولت ها برای انجام وظایفی که در قبال مردم بر عهده دارند متحمل هزینه هایی می شوند. برای تأمین این هزینه ها دولت ها نیازمند برخورداری از منابع درآمدی پایدار می باشند که این منابع در کشورهای گوناگون متفاوت بوده و از مجاری مختلفی قابل تأمین است. در بعضی کشورها به ویژه کشورهای در حال توسعه که عموما برخوردار از منابع زیرزمینی مانند نفت هستند، تمرکز بر این منابع درآمدی ناپایدار است که به فراخور شرایط سیاسی و اقتصادی جهان نوسانات گوناگونی را تجربه می کند. ناپایداری و بی ثباتی منابع درآمدی این چنینی، دولت ها را به سمت و سویی سوق داده است که به دنبال منابع دیگری برای تأمین نیازمندی های خود باشند. در این میان مالیات ها به عنوان درآمدهای کلان و باثبات جای خود را در بسیاری از کشورها به ویژه کشورهای توسعه یافته باز کرده است. مالیات ها در اکثر کشورهای پیشرفته سیر تحولی خود را گذرانده و به منبع اصلی درآمد دولت ها تبدیل شده است.

امروزه کشورهای در حال توسعه مانند ایران نیز به اهمیت مالیات ها پی برده اند و در پی اعمال مالیات های معقول بر بخش های مختلف می باشند. پر واضح است که سیاست گذاران و تصمیم گیران کشور در زمینه ی مالیاتی راه پر پیچ و خمی را در پیش رو دارند، زیرا از یک سو باید قادر به تأمین منابع مورد نیاز خود از طریق اعمال انواع مختلف مالیات باشند، و از سوی دیگر باید بتوانند با هزینه کردن درآمد های مالیاتی در بخش هایی که برای مردم ایجاد مطلوبیت می کند، مطلوبیت کلی مالیات را درنظر مالیات دهندگان افزایش دهند و آن ها را متمایل به پرداخت مالیات نماید.

بخش گردشگری به عنوان یک بخش فعال اقتصادی از این قاعده مستثنی نبوده و وضع قوانین خاص مالیاتی را می طلبد. در این گزارش سعی شده است ابتدا برخی از جنبه های مالیات در حالت کلی شرح داده شود و در بعضی از بخش ها این قوانین کلی به گردشگری تأمین داده شده و با ذکر نمونه هایی از کشورهای موفق در این زمینه، راهکار هایی ارائه شود.

اثر مالیات بر ارزش افزوده بر تورم

خلاصه مدیریتی:

ساختار ناکارآمد مالیاتی موجب کاهش رقابت و سودآوری تولیدکنندگان گردیده است. برخی مالیات بر ارزش افزوده را راه حلی برای این مشکل میدانند. مطابق ماده 53 قانون مالیات بر ارزش افزوده، این قانون به صورت آزمایشی به مدت 5 سال به اجرا گذاشته شده است. با توجه به آزمایشی بودن اجرای این قانون در ایران، مطالعه آثار این مالیات بر متغیرهای اقتصادی دارای اهمیت ویژهای است.

در این گزارش با تحلیل آخرین جدول داده-ستانده محاسبه شده توسط بانک مرکزی، به بررسی اثرات قیمتی اجرای مالیات بر ارزش افزوده در ساختار کنونی اقتصاد ایران پرداخته شده است. نتایج حاصل از بررسیها نشان میدهد که از 29 گروه اصلی محصولات، 11 گروه در نتیجه مالیات بر ارزش افزوده از افزایش قیمت بیشتر و شدیدتری برخوردارند. این بخشها عبارتند از زراعت، دامپروری و شکار، نفت خام و گاز طبیعی، صنایع تولید مواد غذایی، آشامیدنیها و دخانیات، صنایع تولید کاغذ، چاپ و انتشار، صنایع تولید محصولات شیمیایی، صنایع تولید فلزات اساسی، حمل و نقل و انبارداری، بازرگانی، خدمات مالی و خدمات اجتماعی شخصی و خانگی. در این بین بخشهای حمل و نقل و انبارداری، بازرگانی و خدمات مالی به دلیل حساسیت بیشتر نسبت به سایر بخشهای مذکور، باید در اولویت قرار گیرند. بر اساس نتایج میانگین وزنی که بیانگر متوسط آثار تورمی مالیات بر ارزش افزوده در کل اقتصاد است، در صورت اعمال مالیات بر ارزش افزوده بدون معاف کردن هیچ یک از بخشهای اقتصادی، پیش بینی میگردد با ساختار مفروض در اقتصاد کشور حدود 7.4 درصد تورم داشته باشیم و در صورت اعمال مالیات بر ارزش افزوده با معافیت بخشهای تورمزا این نرخ به 3.4 تقلیل یابد.

واژههای کلیدی: مالیات بر ارزش افزوده، تورم، داده-ستانده، اثرات قیمتی.

از تحول تا نقد

چکیده

این بررسی به دنبال تحلیل مالیاتهای مستقیم از تحول درآمدهای مالیاتی تا نقدهای وارده به سیستم مالیاتی مستقیم میباشد. در ابتدا به بررسی به بیان کلیاتی در مورد مالیاتهای مستقیم پرداخته خواهد شد و بیان خواهد شد که شرایط دریافت مالیاتهای مستقیم باید به چه ترتیبی باشد. سپس به بیان مطالبی در مورد روند تحول درآمدهای مالیاتی در ایران و علتهای مربوط به آن پرداخته خواهد شد. در این قسمت روند درآمدهای مالیاتی در چهار دوره زمانی مورد بررسی قرار گرفته است و روند تحول آن در برابر درآمدهای نفتی نیز به تصویر کشیده شده است. همانطور که عنوان شد بالاترین سهم درآمدهای مالیاتی در درآمدهای دولتی، مربوط به دوره زمانی 1380 تا 1388 بوده است که نزدیک به 36.5 درصد از کل درآمدهای دولت را شامل بوده است. پس از بیان کلیات مربوط به تحول درآمدهای مالیاتی به بیان رابطه بین توزیع درآمد و مالیاتهای مستقیم پرداخته شد و عنوان شد که با افزایش سهم مالیاتهای مستقیم از کل مالیاتها، انتظار میرود که توزیع درآمد بهبود یابد زیرا طرح مالیاتهای تصاعدی در مالیاتهای مستقیم قابل اجراست در حالی که در مالیاتهای غیرمستقیم این قابلیت وجود ندارد. همچنین در مالیاتهای مستقیم امکان اصابت مالیاتی به حداکثر میزان خود خواهد رسید و امکان انتقال این گونه مالیاتها به گروه دیگر، تقریبا به صفر کاهش مییابد.

پس از بیان مطالب مذکور، به بررسی برخی اصلاحات انجام شده در قانون مالیاتهای مستقیم پرداخته شد و به اختصار بعضی از موارد اصلاح شده شرح داده شد و سپس نقدهای وارده به آن و نظرات موافقان و مخالفان در مورد اصلاحیه قانون مالیاتهای مستقیم بیان شد. یکی از مهمترین بحثهایی که در این بخش مطرح شد، بحث ضمانت اجرایی است که در قانون جدید توجه جدی به آن شده است و تغییری در جهت بهبود عملکرد سیستم مالیاتی بوده است. نکته دومی که در این بخش بدان پرداخته شد، بحث زمان ارائه این قانون به مجلس بوده است. زمانی که این قانون به مجلس ارائه شد، کشور شرایط رکودی را تجربه مینمود که برخی از مواد ارائه شده به دلیل همین شرایط اقتصادی، به تصویب نرسیدند. در نهایت نیز نظرات موافقان و مخالفان و نقدهای وارده شرح داده شد.