آسیب شناسی استرداد مالیات بر ارزش افزوده صادرکنندگان

رسیدگی به درخواست های استرداد مالیات بر ارزش افزوده در اغلب سازمان های مالیاتی کمتر توسعه یافته دنیا فرآیندی زمان بر و پرهزینه است که منجر به تعویق درخواست های استرداد و افزایش نارضایتی آن دسته از مودیانی می شود که به این ترتیب از سرمایه کاری خود محروم شده اند. بدین منظور با توجه به اهمیت نظام مالیات بر ارزشافزوده و چالش ها و مشکلات پیش روی اجرای استرداد مالیات بر ارزش افزوده، گزارش حاضر از رهگذر یک مطالعه تطبیقی، با هدف بررسی مشکلات و چالشهای استرداد مالیات بر ارزشافزوده صادرکنندگان انجام شده است.

نگاهی به تحولات نظام مالیاتی از منظر کسب و کارها

نظام مالیاتی در مسیر بلوغ خود طی سال های گذشته با مشکلات مختلفی در حوزه قوانین و اجرا همراه بوده است که شاید بتوان گفت رکن قوانین نقش بیشتری در زمینه بروز این چالش ها ایفا نموده است؛ لذا ضرورت اصلاح قوانین قبلی برای ارتقای عدالت مالیاتی، حفظ ثبات درآمدهای مالیاتی برای دولت، حذف انگیزه های سوداگری و کمک به رونق و رشد تولید یکی از الزامات اساسی در این مسیر، برآورد شده است.

از آنجایی که در این برهه زمانی، با یک تحول اساسی در ساختار قوانین نظام مالیاتی در ابعاد مختلفی مواجه هستیم؛ لازم است مودیان مالیاتی اطلاعات دقیقی از جزئیات این تحولات و اثرات مثبت و منفی آن بر کسب و کارهای خود داشته باشند. لذا این گزارش -که سعی شده است در آن تمامی تحولات اخیر مالیاتی مورد بررسی اجمالی قرارگیرد- با هدف اطلاع فعالان اقتصادی از آخرین تحولات نظام مالیاتی در حوزههای مختلف اعم از مالیات بر ارزش افزوده، قانون پایانه های فروشگاهی و سامانه مودیان، اصلاحات لایحه مالیات های مستقیم، تحولات حوزه مالیات بر عایدی سرمایه، طرح مالیات بر مجموع درآمد و آخرین تغییرات در حوزه معافیت ها و سایر تغییرات در نظام مالیاتی تهیه شده است. از زاویه دیگری این گزارش حاوی برخی نکات مهم برای سیاست گذاری است تا توجه سیاست گذار به نکات مهم سیاست های آتی از منظر کسب و کارها، جلب شود.

رسالت اصلی نگارنده در تهیه این گزارش تاکید بر این مساله است که در حال حاضر نظام مالیات ستانی در نقطه عطفی قرارداد که پیامدهای آن بر کسب و کارها بسیار اثرگذار خواهد بود لذا تاکید موکد بر این است که بار دیگر این مساله گوشزد شود که تمامی سیاست ها برای اثربخشی می بایست از سه اصل طراحی صحیح، اجرای مناسب و پیاده سازی در زمان مناسب، پیروی کنند. در این مسیر لزوم استقرار نظام جامع مالیاتی ضمن انسجام و یکپارچگی در قوانین که نیاز به اصلاحات جزئی و موردی نداشته باشد و در عین حال نسبت به فضای کسب و کار و معیشتی جامعه انعطاف پذیر باشد، در قالب یک ضرورت اساسی تعریف است. همچنین در این نوشتار چک لیستی از مواردی که لازم است در تدوین هر قانون جدید مالیاتی یا اعمال اصلاح بر قوانین قبلی بررسی شود، تهیه و ارائه شده است که به سیاست گذار در تدوین اثربخش قوانین کمک خواهد نمود.

آسیب شناسی نظام استرداد مالیاتی

مهمترین منبع درآمدی دولت ها برای تأمين هزینه ها در جهان امروز ماليات است. این منبع (ماليات ها) در کشورهای پيشرفته و توسعه یافته اکثر قریب به اتفاق، درآمدهای دولتها را تشکيل می دهد و اساساً تکيه بر درآمدهای مالياتی که منبعی پایدار هستند، حکایت از سلامتی اقتصاد کشورها دارد. اصلاح ساختار اقتصادی کشور در حال حاضر یکی از اهداف مهم دولت محسوب می شود. در همين چارچوب اصلاح ساختار درآمدی دولت و کاهش اتکاء به درآمدهای نفتی از اهميت فوق العاده ای برخوردار است. یکی از راهکارهای برنامه ریزی شده برای نیل به این هدف، اجرای قانون ماليات بر ارزش افزوده است. مالیات بر ارزش افزوده یکی از مهم ترین مالیاتها در جهان هم از نظر پذیرش جهانی و هم از نظر پتانسیل درآمدزایی میباشد. این مالیات در بیش از 160 کشور معرفی شده است و بیش از 30 درصد از کل مالیاتهای دولتی در سطح مرکزی و فدرال را در سراسر جهان به خود اختصاص می دهد (صندوق بینالمللی پول, 2019). این مالیات به دلیل درآمد قابل توجه برای دولت و ظرفیت خود-اجرایی، مالیات جذابی است. این نوع ماليات نوعی ماليات بر فروش چند مرحلهای است که به عنوان درصدی از ارزش افزوده کالاها و خدمات محاسبه و اخذ ميشود. ماليات برارزش افزوده مبنای وسيعتری دارد و امکان وصول بخش اعظم ظرفيتهای بالقوه مالياتی را درکشور فراهم ميسازد. از طرفی دولت مردان خواهان توسعه صادرات محصولات توليد شده در داخل کشور هستند و همچنين دولتها با توجه به سياستهای تعریف شده برای توليد کالاهای خاصی در کشور یا فعاليتهای اقتصادی ویژه در مواردی مصمم هستند تا این مهم را گسترش دهند. از طرفی دولت ها از ابزارهایی که در دست دارند جهت تشویق شهروندان برای منطبق شدن با سياستهای دولت در زمينه توليد و صادرات استفاده می کنند که در این حوزه یکی از مشوقهایی که معمولاً بکار می برند تخفيف مالياتی و یا بخشودگی مالياتی است. اما در مواردی تا مراحل اداری و قانونی طی نشود و شفافسازی مالی صورت نگيرد دولت اصرار بر دریافت ماليات دارد و بر این عقيده است که اگر مالياتی گرفته شود و سپس مشخص شود که مؤدی شرایط لازم را برای تخفيف یا بخشودگی مالياتی دارد یا ماليات گرفته شده بيشتر از مقدار قانونی بوده، قابل برگشت است؛ که به این امر در اصطلاح استرداد مالياتی گفته می شود. به عبارت دیگر، نظام مالیاتی بهموازات تکالیف و وظایفی که بر عهده فعالان اقتصادی گذارده است، حقوقی را نیز برای آنان قائل شده که از آن میان میتوان بهحق استرداد اشاره کرد. قابل ذکر است این ویژگی مالیات، یعنی بازپرداخت اعتبارات مازاد بر پرداختی، برای بسیاری از ادارات مالیاتی چالش برانگیز است و می تواند عملکرد این مالیات را تضعیف کند. این ویژگی برای سیستمهایی که در آنها مالیات بر ارزش افزوده به خوبی کار میکند، بسیار مهم است. تجربه کشورها، بخصوص کشورهای با درآمد کم نشان می دهد که دسترسی به استرداد مالیات بر ارزش افزوده محدود است. مدارک مورد نیاز برای استرداد که مالیاتدهندگان برای مطالبه باید داشته باشند، گاهی اوقات پیچیده و زیاد است به طوری که اغلب مالیات دهندگان را از استرداد منصرف میکند. از طرفی اگر قرار به پرداخت باشد، تأخیرخیلی زیادی به همراه دارد. این مشکلات نتیجه طراحی مالیات بر ارزش افزوده نیست، بلکه ناشی از چارچوبهای قانونی و نهادی ناکافی و ظرفیت اداری ضعیف برای شناسایی تقلب در استرداد مالیاتی است.

استرداد در قانون مالیات بر ارزش افزوده

استرداد مالیات یکی از حوزههای مشکلآفرین در اجرای مالیات بخصوص در مبحث مالیات بر ارزشافزوده است. استرداد مالیات اصطلاحی است که در مورد بازپرداخت مالیات به مؤدی بکار میرود. چنین بازپرداختهایی در انواع مالیاتها (اعم از مستقیم و غیرمستقیم) صورت میگیرد. در مواردی از قانون مالیاتهای مستقیم به علل استرداد مالیات اشاره شده که از جمله میتوان به موارد زیر اشاره کرد:

اشتباه مأمور مالیاتی در انجام محاسبات، تعیین مالیات نادرست و پرداخت این مالیات توسط مؤدی؛

اشتباه خود مؤدی در پرداخت مالیات؛

اشتباه کارفرما در کسر مالیات تکلیفی (در مواردی که دریافتکننده درآمد از مالیات معاف بوده و یا مشمول مالیات به نرخ نازلتری بوده است)

سازمان امور مالیاتی مکلف است در تمامی موارد مالیاتی که مالیات مازاد دریافت گردیده مابهالتفاوت را به منظور جلوگیری از تضییع حقوق مودی به وی مسترد نماید.

استرداد در مالیات بر ارزشافزوده با استرداد در سایر انواع مالیاتها به لحاظ فنی تفاوت دارد که به ماهیت این نوع مالیات مربوط می شود و عواملی چون اشتباهات تعمدی و غیرتعمدی کادر تشخیص و سایر عوامل در آن دخیل نمیباشد. علت استرداد در نظام مالیات بر ارزش افزوده در تعریف این مالیات مستتر است. مالیات بر ارزشافزوده مالیاتی است که به مصرف کننده نهایی تحمیل میشود و مؤدیان مالیاتی در سطوح مختلف تولید و توزیع در عمل از زنجیره پرداخت آن کنار میروند. تنها وظیفه این گروه از مؤدیان آن است که مانند مأموران وصول مالیات عمل کنند و تفاوت مالیات داده از ستانده را به سازمان امور مالیاتی پرداخت کنند. این دست از مودیان اگر در هر دوره مالیاتی اضافه پرداختی داشته باشند بدین معنی که به هر دلیل میزان مالیاتهای پرداختی بابت خرید طی دوره بیشتر از مالیاتهای وصولی در هنگام فروش کالا یا ارائه خدمات باشد، مالیات اضافه پرداختشده بهحساب مالیات دورههای بعد آنان منظور و در صورت تقاضا اضافهمالیات پرداختشده، توسط سازمان امور مالیاتی مسترد میگردد. استرداد عمدتاً در مورد صادرات صورت میپذیرد که مشمول نرخ صفر درصد (یا نرخ های کمتر از نرخ استاندارد) است. مالیات به نرخ صفر درصد به مفهوم معافیت توأم با اعتبار مالیاتی است. بهموجب ماده 13 قانون ماليات بر ارزش افزوده جمهوری اسلامی ایران، صادرات کالا و خدمت به خارج از کشور از طریق مبادی خروجی و رسمی مشمول ماليات موضوع این قانون نمی باشد و مالياتهای پرداخت شده بابت آنها با ارائه برگه خروجی صادره توسط گمرک (در مورد کالا) و اسناد و مدارک مثبته مستردد می گردد. بر اساس قانون ماليات بر ارزش افزوده، چنانچه سازمان امور مالياتی کشور استرداد ماليات بر ارزش افزوده را در مهلت قانونی سه ماه به انجام نرساند، مشمول خساراتی معادل 2 درصد در ماه نسبت به مبلغ مورد استرداد و مدت تأخير خواهد شد که بایستی توسط این سازمان به مؤدیان پرداخت گردد. به موجب قانون، استرداد مالياتی منوط به ثبت نام مؤدی در طرح ماليات بر ارزش افزوده است و مؤدیانی که مشمول این نوع ماليات می شوند اما نسبت به ثبت نام در طرح اقدام نکرده اند، استردادی به آنها صورت نخواهد گرفت. علاوه بر این، مالیات بر ارزش افزوده کالاهای مسافران تبعه کشورهای خارجی با ارائه اسناد و صورتحسابهای خرید در صورتی که از تاریخ خرید آنها تا تاریخ خروج کشور بیشتر از دو ماه نگذشته باشد قابل استرداد خواهد بود.

آسیب شناسی نظام استرداد مالیاتی

مهمترین منبع درآمدی دولت ها برای تأمين هزینه ها در جهان امروز ماليات است. این منبع (ماليات ها) در کشورهای پيشرفته و توسعه یافته اکثر قریب به اتفاق، درآمدهای دولتها را تشکيل می دهد و اساساً تکيه بر درآمدهای مالياتی که منبعی پایدار هستند، حکایت از سلامتی اقتصاد کشورها دارد. اصلاح ساختار اقتصادی کشور در حال حاضر یکی از اهداف مهم دولت محسوب می شود. در همين چارچوب اصلاح ساختار درآمدی دولت و کاهش اتکاء به درآمدهای نفتی از اهميت فوق العاده ای برخوردار است. یکی از راهکارهای برنامه ریزی شده برای نیل به این هدف، اجرای قانون ماليات بر ارزش افزوده است. مالیات بر ارزش افزوده یکی از مهم ترین مالیاتها در جهان هم از نظر پذیرش جهانی و هم از نظر پتانسیل درآمدزایی میباشد. این مالیات در بیش از 160 کشور معرفی شده است و بیش از 30 درصد از کل مالیاتهای دولتی در سطح مرکزی و فدرال را در سراسر جهان به خود اختصاص می دهد (صندوق بینالمللی پول, 2019). این مالیات به دلیل درآمد قابل توجه برای دولت و ظرفیت خود-اجرایی، مالیات جذابی است. این نوع ماليات نوعی ماليات بر فروش چند مرحلهای است که به عنوان درصدی از ارزش افزوده کالاها و خدمات محاسبه و اخذ ميشود. ماليات برارزش افزوده مبنای وسيعتری دارد و امکان وصول بخش اعظم ظرفيتهای بالقوه مالياتی را درکشور فراهم ميسازد. از طرفی دولت مردان خواهان توسعه صادرات محصولات توليد شده در داخل کشور هستند و همچنين دولتها با توجه به سياستهای تعریف شده برای توليد کالاهای خاصی در کشور یا فعاليتهای اقتصادی ویژه در مواردی مصمم هستند تا این مهم را گسترش دهند. از طرفی دولت ها از ابزارهایی که در دست دارند جهت تشویق شهروندان برای منطبق شدن با سياستهای دولت در زمينه توليد و صادرات استفاده می کنند که در این حوزه یکی از مشوقهایی که معمولاً بکار می برند تخفيف مالياتی و یا بخشودگی مالياتی است. اما در مواردی تا مراحل اداری و قانونی طی نشود و شفافسازی مالی صورت نگيرد دولت اصرار بر دریافت ماليات دارد و بر این عقيده است که اگر مالياتی گرفته شود و سپس مشخص شود که مؤدی شرایط لازم را برای تخفيف یا بخشودگی مالياتی دارد یا ماليات گرفته شده بيشتر از مقدار قانونی بوده، قابل برگشت است؛ که به این امر در اصطلاح استرداد مالياتی گفته می شود. به عبارت دیگر، نظام مالیاتی بهموازات تکالیف و وظایفی که بر عهده فعالان اقتصادی گذارده است، حقوقی را نیز برای آنان قائل شده که از آن میان میتوان بهحق استرداد اشاره کرد. قابل ذکر است این ویژگی مالیات، یعنی بازپرداخت اعتبارات مازاد بر پرداختی، برای بسیاری از ادارات مالیاتی چالش برانگیز است و می تواند عملکرد این مالیات را تضعیف کند. این ویژگی برای سیستمهایی که در آنها مالیات بر ارزش افزوده به خوبی کار میکند، بسیار مهم است. تجربه کشورها، بخصوص کشورهای با درآمد کم نشان می دهد که دسترسی به استرداد مالیات بر ارزش افزوده محدود است. مدارک مورد نیاز برای استرداد که مالیاتدهندگان برای مطالبه باید داشته باشند، گاهی اوقات پیچیده و زیاد است به طوری که اغلب مالیات دهندگان را از استرداد منصرف میکند. از طرفی اگر قرار به پرداخت باشد، تأخیرخیلی زیادی به همراه دارد. این مشکلات نتیجه طراحی مالیات بر ارزش افزوده نیست، بلکه ناشی از چارچوبهای قانونی و نهادی ناکافی و ظرفیت اداری ضعیف برای شناسایی تقلب در استرداد مالیاتی است.

استرداد در قانون مالیات بر ارزش افزوده

استرداد مالیات یکی از حوزههای مشکلآفرین در اجرای مالیات بخصوص در مبحث مالیات بر ارزشافزوده است. استرداد مالیات اصطلاحی است که در مورد بازپرداخت مالیات به مؤدی بکار میرود. چنین بازپرداختهایی در انواع مالیاتها (اعم از مستقیم و غیرمستقیم) صورت میگیرد. در مواردی از قانون مالیاتهای مستقیم به علل استرداد مالیات اشاره شده که از جمله میتوان به موارد زیر اشاره کرد:

اشتباه مأمور مالیاتی در انجام محاسبات، تعیین مالیات نادرست و پرداخت این مالیات توسط مؤدی؛

اشتباه خود مؤدی در پرداخت مالیات؛

اشتباه کارفرما در کسر مالیات تکلیفی (در مواردی که دریافتکننده درآمد از مالیات معاف بوده و یا مشمول مالیات به نرخ نازلتری بوده است)

سازمان امور مالیاتی مکلف است در تمامی موارد مالیاتی که مالیات مازاد دریافت گردیده مابهالتفاوت را به منظور جلوگیری از تضییع حقوق مودی به وی مسترد نماید.

استرداد در مالیات بر ارزشافزوده با استرداد در سایر انواع مالیاتها به لحاظ فنی تفاوت دارد که به ماهیت این نوع مالیات مربوط می شود و عواملی چون اشتباهات تعمدی و غیرتعمدی کادر تشخیص و سایر عوامل در آن دخیل نمیباشد. علت استرداد در نظام مالیات بر ارزش افزوده در تعریف این مالیات مستتر است. مالیات بر ارزشافزوده مالیاتی است که به مصرف کننده نهایی تحمیل میشود و مؤدیان مالیاتی در سطوح مختلف تولید و توزیع در عمل از زنجیره پرداخت آن کنار میروند. تنها وظیفه این گروه از مؤدیان آن است که مانند مأموران وصول مالیات عمل کنند و تفاوت مالیات داده از ستانده را به سازمان امور مالیاتی پرداخت کنند. این دست از مودیان اگر در هر دوره مالیاتی اضافه پرداختی داشته باشند بدین معنی که به هر دلیل میزان مالیاتهای پرداختی بابت خرید طی دوره بیشتر از مالیاتهای وصولی در هنگام فروش کالا یا ارائه خدمات باشد، مالیات اضافه پرداختشده بهحساب مالیات دورههای بعد آنان منظور و در صورت تقاضا اضافهمالیات پرداختشده، توسط سازمان امور مالیاتی مسترد میگردد. استرداد عمدتاً در مورد صادرات صورت میپذیرد که مشمول نرخ صفر درصد (یا نرخ های کمتر از نرخ استاندارد) است. مالیات به نرخ صفر درصد به مفهوم معافیت توأم با اعتبار مالیاتی است. بهموجب ماده 13 قانون ماليات بر ارزش افزوده جمهوری اسلامی ایران، صادرات کالا و خدمت به خارج از کشور از طریق مبادی خروجی و رسمی مشمول ماليات موضوع این قانون نمی باشد و مالياتهای پرداخت شده بابت آنها با ارائه برگه خروجی صادره توسط گمرک (در مورد کالا) و اسناد و مدارک مثبته مستردد می گردد. بر اساس قانون ماليات بر ارزش افزوده، چنانچه سازمان امور مالياتی کشور استرداد ماليات بر ارزش افزوده را در مهلت قانونی سه ماه به انجام نرساند، مشمول خساراتی معادل 2 درصد در ماه نسبت به مبلغ مورد استرداد و مدت تأخير خواهد شد که بایستی توسط این سازمان به مؤدیان پرداخت گردد. به موجب قانون، استرداد مالياتی منوط به ثبت نام مؤدی در طرح ماليات بر ارزش افزوده است و مؤدیانی که مشمول این نوع ماليات می شوند اما نسبت به ثبت نام در طرح اقدام نکرده اند، استردادی به آنها صورت نخواهد گرفت. علاوه بر این، مالیات بر ارزش افزوده کالاهای مسافران تبعه کشورهای خارجی با ارائه اسناد و صورتحسابهای خرید در صورتی که از تاریخ خرید آنها تا تاریخ خروج کشور بیشتر از دو ماه نگذشته باشد قابل استرداد خواهد بود.

مالیات بر ارزش افزوده از تئوری تا عمل

خلاصه مدیریتی

قانون «مالیات بر ارزش افزوده» از جمله قوانینی است که در راستای تحول نظام مالیاتی کشور و جهت بهبود شفافیت روابط اقتصادی به اجرا گذاشته شد. این قانون پس از بررسی در وزارت امور اقتصادی و دارایی به عنوان لایحه پیشنهادی دولت در سال 1386 تقدیم مجلس شورای اسلامی شد و سپس در سال 1387 اجرای آزمایشی آن برای 5 سال به تصویب رسید.

با گذشت 5 سال از اجرای این قانون به صورت آزمایشی و سپس تمدید پیاپی آن برای دوسال اخیر، نارسایی های این قانون (به صورت ابهامات و مشکلات بخش خصوصی) نمایان شد.

گزارش حاضر با هدف بررسی ابهامات و مشکلات ایجاد شده، ناشی از اعمال قانون مالیات بر ارزش افزوده در دو بخش نظری و عملی تهیه شده است. در بخش نظری سعی بر ارائه تعاریف دقیق از مفاهیم موجود در قانون مالیات بر ارزش افزوده بوده است، زیرا به نظر نگارنده شاید کج فهمی هایی که درباره مفاهیمی چون ارزش افزوده وجود دارد موجب شده تا تفاسیر مختلفی از قانون برداشت شود و بعضا هم مودیان مالیاتی و هم ماموران مالیاتی را دچار خطا سازد. در قدم بعدی (بخش عملی) به ضعف هایی که این قانون در اجرا با آن روبرو می باشد پرداخته شده است.

نتایج گزارش نشان می دهد که بیشتر ایرادات و مشکلات در مرحله اجرای این قانون، از نبود زیر ساخت های مناسب برای اجرای قانون ناشی میشود. مشکلاتی همچون نبود دستگاه های مناسب (صندوق الکترونیکی فروش) برای ثبت الکترونیکی فروش خرده فروشان و مراکز توزیع که از ابتدای اجرای قانون تا امروزه همواره مورد تاکید کارشناسان بوده است. از این رو پیشنهاد می شود (با توجه به اینکه برای اجرای این مالیات تمام مبادلات اقتصادی باید شفاف و با فاکتور انجام شود) هر چه سریع تر به تجهیز کامل مراکز توزیع کالا برای ارائه فاکتورهای مکانیزه اقدام شود[1].

از دیدگاه کلان نیز به طور کلی اثرات مالیات بر ارزش افزوده بر روی رشد اقتصادی و سرمایه گذاری مثبت بوده و دلایل موجه و قابل قبولی دال بر وجود رابطه مثبت بین تورم و اعمال این مالیات وجود ندارد. از این رو نباید نگران اعمال این مالیات در فضای تورمی بود و حتی محققانی پا را فراتر گذاشته، بیان می کنند که چون در مالیات بر ارزش افزوده بار مالیاتی به مصرف کننده نهایی منتقل می شود می تواند محرک سرمایه گذاری و تولید باشد. اما از طرف دیگر چون این مالیات از نوع مالیات بر مصرف است میتواند تقاضای کل اقتصاد را کاهش دهد و از آن جهت که رکود حاکم بر اقتصاد ایران علاوه بر مشکلات ساختاری و سمت عرضه یک رکود سمت تقاضا نیز به حساب می آید برای اعمال این مالیات باید مراقب بود که باعث کاهش تقاضای کل اقتصاد نشود.

مشکلاتی چون تاریخ تعلق مالیاتی، مهلت رسیدگی به اظهارنامههای مالیاتی و استرداد مالیات گرفته شده از کالاهای صادراتی و... نیز وجود دارد که این مشکلات بیشتر ناشی از نارسایی های متن قانون و نبود سازو کار مناسب می باشد از این رو پیشنهاد می شود که بوروکراسی موجود برای استرداد مالیات کالاهای صادراتی کاسته شده و آین نامه های اجرایی دقیق تر و شفاف تری برای اجرای این قانون نوشته شود.

[1] این امر به مشخص شدن حجم فعالیت تجاری تمام مشاغل وموسسات و شناسایی کلیه صاحبان حرفه¬ها و مشاغل می-انجامد

بررسی روند اعمال مالیات بر ارزش افزوده در بخش حمل و نقل دریایی و خدمات بندری

چکیده

مالیات ارزش افزوده یک مالیات مترقی و توسعه محور است که از جمله عادلانه ترین شیوه های اخذ مالیات در کشورها ست. این نوع مالیات همانند تمام ابزارهای سیاست مالی دولتها، از یکسو مسبب تامین بخشی از درآمد عمومی کشور و هزینه کرد آن در تخصیص مجدد منابع است و از سوی دیگر با تکیه بر اهداف اجتماعی عاملی در جهت تببین عدالت مالیاتی در بخشهای مختلف می باشد. در کشور ما نیز این قانون با اختیارات ناشی از اصل ۸۵ قانون اساسی جمهوری اسلامی ایران در ۵۳ ماده و ۴۷ تبصره تصویب و مقرر شد تا در مدت آزمایشی ۵ سال از تاریخ اول مهرماه ۱۳۸۷ به اجرا گذاشته شود.

در حال حاضر بیشتر کشورهای توسعه یافته (بجز ایالات متحده آمریکا) از این مدل مالیات بهره میبرند و آنرا جزو لاینفک نظام مالیاتی خود قرارداده اند.

قرار است قانون دائمی مالیات بر ارزش افزوده نیز پس از رفع نقاط ضعف قانون آزمایشی و تصحیص کارشناسی بخشهای مختلف آن مورد بهره برداری قرار گیرد.

نکتۀ قابل بررسی در این بخش لزوم ایجاد ساختار مشخص، شفاف و مدون برای اجرای دایمی این قانون است. از آنجاییکه بخش لجستیک، خدمات بندری و حمل و نقل چه بدلیل تاثیر مستقیم آن در مبلغ نهایی مالیات و چه بعنوان بخش مهمی از زنجیرۀ انتقال آن، نقش عمده ایی در صحت و دقت پیاده سازی آن دارد، در این گزارش با تکیه بر اهمیت بخش حمل و نقل و لجستیک و تاثیر آن بر قیمت نهایی مصرف کننده سعی شده تا به بخش مهمی از اختلافات اجرایی در پیاده سازی قانون در دورۀ پنجسالۀ آزمایشی پرداخته شود.

در نهایت با بررسی بخشنامه های اعلام شده تناقضات در اجرای قانون توسط سازمانهای مختلف پیگیر و مسئول و عدم رعایت اصول ذکر شده در نص صریح قانون را مشخص و پیشنهاداتی جهت اجرای بهینۀ آن مطابق با استانداردهای بین المللی و عملکرد کارای کشوری ارائه مینماید.

اثر مالیات بر ارزش افزوده بر تورم

خلاصه مدیریتی:

ساختار ناکارآمد مالیاتی موجب کاهش رقابت و سودآوری تولیدکنندگان گردیده است. برخی مالیات بر ارزش افزوده را راه حلی برای این مشکل میدانند. مطابق ماده 53 قانون مالیات بر ارزش افزوده، این قانون به صورت آزمایشی به مدت 5 سال به اجرا گذاشته شده است. با توجه به آزمایشی بودن اجرای این قانون در ایران، مطالعه آثار این مالیات بر متغیرهای اقتصادی دارای اهمیت ویژهای است.

در این گزارش با تحلیل آخرین جدول داده-ستانده محاسبه شده توسط بانک مرکزی، به بررسی اثرات قیمتی اجرای مالیات بر ارزش افزوده در ساختار کنونی اقتصاد ایران پرداخته شده است. نتایج حاصل از بررسیها نشان میدهد که از 29 گروه اصلی محصولات، 11 گروه در نتیجه مالیات بر ارزش افزوده از افزایش قیمت بیشتر و شدیدتری برخوردارند. این بخشها عبارتند از زراعت، دامپروری و شکار، نفت خام و گاز طبیعی، صنایع تولید مواد غذایی، آشامیدنیها و دخانیات، صنایع تولید کاغذ، چاپ و انتشار، صنایع تولید محصولات شیمیایی، صنایع تولید فلزات اساسی، حمل و نقل و انبارداری، بازرگانی، خدمات مالی و خدمات اجتماعی شخصی و خانگی. در این بین بخشهای حمل و نقل و انبارداری، بازرگانی و خدمات مالی به دلیل حساسیت بیشتر نسبت به سایر بخشهای مذکور، باید در اولویت قرار گیرند. بر اساس نتایج میانگین وزنی که بیانگر متوسط آثار تورمی مالیات بر ارزش افزوده در کل اقتصاد است، در صورت اعمال مالیات بر ارزش افزوده بدون معاف کردن هیچ یک از بخشهای اقتصادی، پیش بینی میگردد با ساختار مفروض در اقتصاد کشور حدود 7.4 درصد تورم داشته باشیم و در صورت اعمال مالیات بر ارزش افزوده با معافیت بخشهای تورمزا این نرخ به 3.4 تقلیل یابد.

واژههای کلیدی: مالیات بر ارزش افزوده، تورم، داده-ستانده، اثرات قیمتی.

بررسی آثار تورمی مالیات بر ارزش افزوده: مطالعه موردی اقتصاد ایران

خلاصه مدیریتی

طی چند دهه اخیر، نظام مالیات بر ارزش افزوده در اکثر کشورهای جهان اجرا شده است و به عنوان روش جدید اخذ مالیات با ایجاد یک پایه مالیاتی گسترده مورد توجه بسیاری از کشورها بودهاست. در کشور ما نیز مالیات بر ارزش افزوده به منظور اصلاح ساختار مالیاتی و افزایش درآمد دولت پس از طی مدت زمانی نسبتا طولانی به تصویب رسید و در نیمه دوم سال 1387 به اجرا گذاشته شد. این مالیات که از ارزش افزوده بنگاهها در مراحل مختلف تولید و توزیع اخذ میشود، دارای مزایای متعددی مانند پایین بودن نرخ مالیاتی، کاهش انگیزه فرار مالیاتی و منبع قابل اعتمادی برای کسب درآمد برای دولت میباشد.کشورهایی که تاکنون این نظام مالیاتی را دنبال نکردهاند و یا آنهایی که با تأخیر به اجرای آن می پردازند، نگرانیهایی داشتهاند که افزایش سطح عمومی قیمتها بعد از اعمال مالیات بر ارزش فزوده و آثار تورمی آن از این دسته است. در این پژوهش نیز به منظور بررسی آثار تورمی این نوع مالیات به جمع آوری مطالعات تجربی صورت گرفته در مورد ایران و برخی کشورهای دیگر پرداخته شدهاست. نتایج حاصل از مقایسه این مطالعات نشان میدهد، اثرات تورمی اعمال این نوع مالیات در ایران حداقل در کوتاه مدت قابل تایید است اما در مورد آثار بلندمدت آن نمیتوان نظر قطعی داد زیرا اگرچه اثر مالیات بر ارزش افزوده را میتوان همانند اثر سایر هزینههای تولید و به طور مشخص همانند اثر افزایش دستمزدها و از طریق انتظارات تورمی بررسی کرد، اما دلیلی وجود ندارد که تداوم افزایش قیمتها در مورد این قانون وجود داشته باشد. چراکه، در مورد دستمزدها وجود اتحادیهها و تشکلهای کارگری و حالت غیررقابتی بازار کار سبب شده است که کارگران به طور پیوسته به دنبال بهبود قدرت خرید و رفاه خود باشند و در نتیجه درخواست افزایش دستمزد داشته باشند که نتیجه آن نیز ایجاد تورم ناشی از فشار دستمزد است. اما در مورد مالیات بر ارزش افزوده نیرویی مشابه افزایش دستمزدها وجود ندارد، بنابراین بر اساس تحیلهای تورم فشار هزینه نیز دلیلی وجود ندارد که وضع مالیات بر ارزش افزوده منجر به افزایشی پیوسته در سطح عمومی قیمتها شود. بدین جهت در کل میتواند گفت وضع مالیات بر ارزش افزوده به دلیل فشار هزینهای و انتظارات روانی که ایجاد میکند، گرچه میتواند منجر به افزایش یکباره سطح عمومی قیمتها شود اما منجر به افزایش پیوسته در سطح عمومی قیمتها نخواهد شد.

در این راستا پیشنهاد میگردد، برای بخشهایی که اثرات قیمتی نسبتا شدید میباشد، با در نظر گرفتن میزان افزایش درآمدهای مالیاتی در بخشهای مشابه با اثرات قیمتی کمتر معافیتهای بیشتری اعمال گردد. همچنین با توجه به اینکه بخشی از بار مالیات بر ارزش افزوده به مصرف کنندگان منتقل می شود و این قانون در کنار اجرای قانون هدفمندی یارانهها باعث تشدید فشار اقتصادی به مصرف کنندگان و به ویژه قشرهای کم درآمد و ضعیف میگردد، لذا پوشش بیمههای اجتماعی جهت حمایت از اقشار آسیب پذیر ضروری است.

واژگان کلیدی: مالیات بر ارزش افزوده، اثرات تورمی

بررسی نقش مالیات و مالیات بر ارزش افزوده بر اقتصاد استان فارس

از مهم ترين اهداف فعاليت هاي اقتصادي دولت مواردي از قبيل تخصيص بهينه منابع، توزيع عادلانه در آمد، رشد اقتصادي، افزايش اشتغال، ثبات اقتصادي، حفظ سطح عمومي قيمت ها، بهبود تجارت بين المللي و تراز پرداخت ها است. براي انجام اين وظايف دولتها مجبورند هزينه هاي بسيار سنگيني را متحمل شوند. براي تامين مالي اين مخارج لازم است تا منابع درآمدي گوناگوني مهيا شود.

درآمد دولت ها اغلب به دو گروه درآمدهاي مالياتي و درآمدهاي غيرمالياتي تقسيم مي شود. نقش درآمدهاي مالياتي در بسياري از كشورها در مقايسه با ساير منابع درآمدي، از اهميت بيشتري برخوردار است، به عبارت ديگر مقايسه اين منبع مهم با ساير منابع حاكي از اين است كه هرچه سهم ماليات ها در تأمين مخارج دولت بيشتر باشد، آثار نامطلوب اقتصادي كمتر خواهد شد. به همين دليل در كشورهاي پيشرفته برخلاف كشورهاي در حال توسعه، ماليات ها در تأمين مالي مخارج دولت نقش بسيار بالايي را دارند و تقريبا قسمت عمده مخارج دولت از اين طريق تأمين مي شود.

در كشورهاي وابسته به نفت، اتكا بيش از حد به درآمدهاي نفتي، با توجه به نوسان بهاي آن در بازارهاي جهاني، بي ثباتي بسيار شديدي در درآمدهاي اين كشورها را موجب گشته است. همچنين در اين كشورها درآمدهاي مالياتي نيز به طور غير مستقيم تحت تأثير جريان ارزي حاصل از فروش نفت است؛ زيرا كاهش درآمد هاي ارزي موجب كاهش واردات و به دنبال آن كاهش ميزان ماليات غيرمستقيم مي شود . بنابراين بهبود نظام مالياتي در ايران و افزايش درآمدهاي مالياتي يكي از محورهاي اصلي و مهم سياست دولت مردان در سال هاي اخير است كه تلاش هاي زيادي براي انتخاب راهكارهاي مناسب براي تحقق اين هدف از سوي دستگاه مالياتي به كار گرفته شده است .

بروشور اقتصاد به زبان ساده (شماره 27)- موضوع: مالیات بر ارزش افزوده

بهمنظور آشنایی هرچه بیشتر علاقمندان با مفاهیم اقتصادی و بهکارگیری صحیح این موارد در تحلیلهای اقتصادی، ایده تهیه و ارائه بروشورهایی با عنوان” اقتصاد به زبان ساده“ در معاونت اقتصادی اتاق ایران طرح گردیده و توسط مرکز تحقیقات و بررسیهای اقتصادی معاونت مذکور به اجرا درآمده است. در شماره بیست و هفتم به موضوع "مالیات بر ارزش افزوده" پرداخته شده است.

مفهوم مالیات بر ارزش افزوده

مالیات بر ارزش افزوده، مالیاتی است که با نرخی ثابت (غیرتصاعدی) بر ارزش افزوده تولید شده در هر مرحله از زنجیره تولید– توزیع کالا و خدمات وضع میشود اما در نهایت مصرفکننده تنها پرداختکننده واقعی آن است؛ چرا که مالیات بر ارزش افزوده پرداخت شده برای خرید کالاها و خدمات واسطهای بنگاهها (نهادههای تولید)، بهعنوان اعتبار مالیاتی در حساب اعتباری مؤدی (تولیدکننده) منظور میشود و از مرجع مالیات قابل پرداخت به سازمان امور مالیاتی در هر دوره کسر میگردد.

منظور از ارزش افزوده، افزایش در ارزش پولی یک کالا بر اثر انجام کار یا خدمتی بر روی آن است که سبب تغییر کاربرد، بهبود کیفیت، یا تسهیل مصرف آن شود. بنابراین ارزش افزوده ایجاد شده توسط هر بنگاه ( یا در هر مرحله از تولید) عبارت از تفاوت بین ارزش فروش کالاها یا خدمات و هزینههای تهیه و خرید کالاها و خدمات واسطهای است.

مزایا و معایب مالیات بر ارزش افزوده

مالیات بر ارزش افزوده دارای مزایایی همچون ایجاد منبع درآمدی جدید و باثبات، انعطافپذیری، کاهش فرار مالیاتی، افزایش انگیزه سرمایهگذاری و تولید، تشویق صادرات غیرنفتی و بهبود تراز تجاری میباشد. البته این نظام مالیاتی ممکن است معایبی از جمله هزینههای بالای اجرا و پیچیدگیهای آن، اثر تنازلی که موجب از بین رفتن عدالت مالیاتی میشود و افزایش سطح قیمتها را نیز به همراه داشته باشد.

مالیات بر ارزش افزوده در ایران

قانون مالیات بر ارزش افزوده در کشور ما پس از طی یک دوره پر فراز و نشیب در سال 1387 به تصویب رسید و از نیمه دوم همان سال بهصورت آزمایشی به اجرا درآمد. سیاستگذاران و برنامهریزان با تصویب این قانون، بهدنبال گسترش پایههای مالیاتی، انتقال بار مالیاتی از تولید و سرمایهگذاری بهسمت مصرف، اجتناب از اخذ مالیات مضاعف از کالاها و خدمات و توسعه اطلاعات مالیاتی از طریق شفافسازی فعالیتهای مشمول مالیات بر ارزش افزوده بودند.

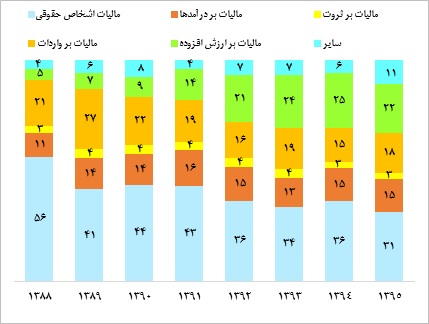

اجرای آزمایشی مالیات بر ارزش افزوده طی نزدیک به یک دهه اخیر، این پایه مالیاتی را به یکی از اقلام عمده درآمدهای مالیاتی و بودجه عمومی دولت تبدیل نموده است.

همانطور که در نمودار شماره (1) دیده میشود طی دوره زمانی 95-1388 سهم درآمدهای حاصل از مالیات بر ارزش افزوده از کل درآمدهای مالیاتی ( جز در سال 1395) پیوسته در حال افزایش بوده است.

نمودار (1) درآمدهاي مالياتي دولت (به استثناي درآمدهاي اختصاصی) ( درصد)

منبع. بانک مرکزی، گزیدههای آماری سالهای 95-1388، محاسبات تحقیق

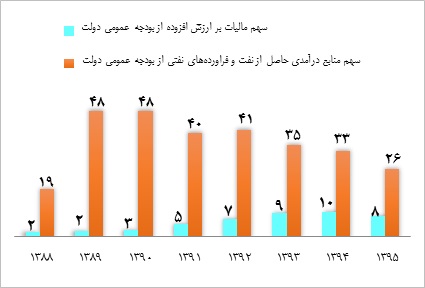

همچنین، آمارهای مربوط به وضعیت بودجه عمومی دولت نشان میدهند مالیات بر ارزش افزوده، توانسته است وابستگی منابع درآمدی دولت به نفت را تا حدودی کاهش دهد و به یکی از منابع مهم درآمدی برای تامین بودجه عمومی دولت تبدیل گردد. همانطور که در نمودار شماره (2) ملاحظه میشود همزمان با افزایش درآمدهای مالیات بر ارزش افزوده، سهم این پایه مالیاتی از منابع عمومی دولت افزایش یافته و در مقابل، سهم درآمدهای نفتی کاهش پیدا کرده است.

نمودار(2) عملکرد درآمدي قانون ماليات بر ارزشافزوده طي دوره اجراي آزمايشي آن (درصد)

منبع . بانک مرکزی، گزیدههای آماری سالهای 95-1388، محاسبات تحقیق

همانطور که مشخص است اجرای قانون مالیات بر ارزش افزوده میتواند نتایج سودمندی برای اقتصاد کشور به دنبال داشته باشد. با این حال و با توجه به نحوه اجرای نظام مالیات بر ارزش افزوده در کشورهای موفق، انتظار میرفت برای پیادهسازی موفق این سیاست در کشور، قبل از تصویب این قانون و اجرای آزمایشی آن، اقدامات مناسبی در راستای فراهم نمودن بسترها و ملزومات اساسی، آشنایی مردم با مفهوم مالیات بر ارزش افزوده و تلاش برای جلب همراهی آنها، شناسایی موانع بر سر راه پذیرش این مالیات از سوی مؤدیان مالیاتی صورت پذیرد و تمهیدات ویژهای برای رفع موانع مذکور و مشکلات احتمالی بر سر راه برقراری این نظام مالیاتی جدید در کشور اندیشیده شود.

ضرورت اجرای مالیات بر ارزش افزوده در کشور

از آنجایی که دولتها در ایران در زمینه چابکسازی و کاهش حجم تصدیگریهای خود توفیق نداشتهاند، لذا در صورت عدم اجرای مالیات بر ارزش افزوده در کشور، ممکن است برای تامین هزینههای جاری خود بیشتر به روشها یا راهحلهای مخربی از قبیل: 1. افزایش مالیات بر درآمد (که قطعا بهشدت بر انگیزههای سرمایهگذاری و تولید، اثر منفی خواهد داشت)؛ 2.کاهش مخارج مربوط به آموزش، بهداشت و سلامت (که با کاهش رفاه خانوارها همراه است)؛ 3. افزایش واگذاری داراییهای سرمایهای و مالی و دستاندازی به منابع مالی نظام بانکی (که علاوه بر ایجاد تورم، منجر به محدودیت دسترسی بخش خصوصی به منابع بانکی خواهد شد و در نتیجه تولید را به خطر خواهد انداخت)؛ روی آورند. از همین رو ضروریست مالیات بر ارزش افزوده در کشور هم به سبب برخورداری از مزایای فراوان و هم بهمنظور جلوگیری از ظهور آثار مخرب روشهای فوقالذکر، اجرا شود.

نظام مالیات بر ارزش افزوده میتواند با تکیه بر مزایای خود از جمله گسترش پایه مالیاتی و کاهش وابستگی دولت به درآمدهای نفتی، پاسخگوی دغدغههایی نظیر بحران مالی دولت و کسری بودجه باشد. از این رو ضرورت دارد با بهرهگیری از تجارب سودمند سایر کشورها و با توجه به نقدهای وارد شده و راهکارهای پیشنهادی از سوی بخشهای مختلف اقتصادی بهویژه بخش خصوصی، رفع نواقص قانون فعلی مالیات بر ارزش افزوده و چالشهای موجود بر سر راه دائمی شدن آن در دستور کار قرار گیرد.